Hiện nay, không ít doanh nghiệp và cá nhân rơi vào tình huống nộp chậm tờ khai thuế. Việc nộp tờ khai muộn không chỉ ảnh hưởng đến hồ sơ thuế mà còn có thể phát sinh mức phạt hành chính theo quy định của pháp luật thuế.

Trong bài chia sẻ dưới đây, tôi sẽ tổng hợp và cập nhật mức phạt chậm nộp tờ khai thuế GTGT, TNCN, TNDN áp dụng năm 2026, giúp người nộp thuế chủ động phòng tránh rủi ro.

![[CẬP NHẬT] Mức phạt chậm nộp tờ khai thuế GTGT, TNCN, TNDN 2026](https://pos.nvncdn.com/4e732c-26/art/cham-nop-to-khai-thue-1-.png?v=1769410236)

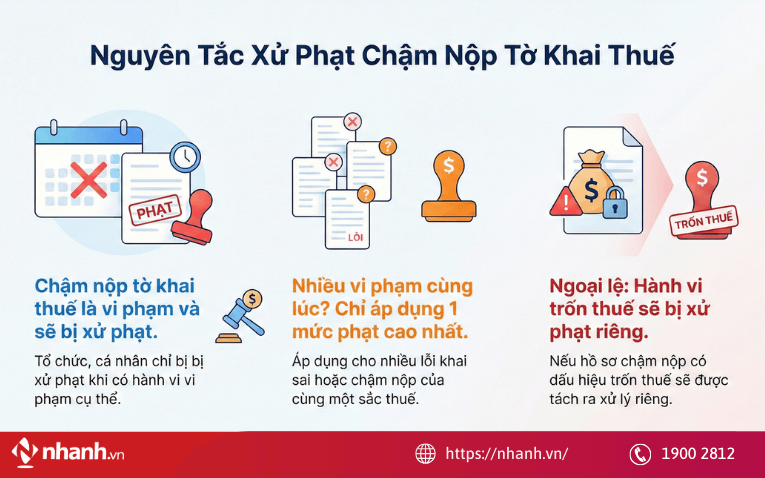

1. Nộp chậm tờ khai thuế có bị phạt không?

Nộp chậm tờ khai thuế GTGT có bị phạt không? Theo quy định của pháp luật, người nộp thuế sẽ bị xử phạt khi không thực hiện nghĩa vụ kê khai, nộp thuế đúng thời hạn.

Các nguyên tắc áp dụng xử phạt đối với hành vi vi phạm về thuế, hóa đơn được quy định cụ thể tại Điều 5 Nghị định 125/2020/NĐ-CP như sau:

1. Việc xử phạt vi phạm hành chính về thuế, hóa đơn được thực hiện theo quy định của pháp luật về quản lý thuế và pháp luật về xử lý vi phạm hành chính.

2. Tổ chức, cá nhân chỉ bị xử phạt vi phạm hành chính về thuế, hóa đơn khi có hành vi vi phạm hành chính về thuế, hóa đơn theo quy định tại Nghị định này.

3. Tổ chức, cá nhân thực hiện nhiều hành vi vi phạm hành chính thì bị xử phạt về từng hành vi vi phạm, trừ các trường hợp sau:

a) Trường hợp cùng một thời điểm người nộp thuế khai sai một hoặc nhiều chỉ tiêu trên các hồ sơ thuế của cùng một sắc thuế thì hành vi khai sai thuộc trường hợp xử phạt về thủ tục thuế chỉ bị xử phạt về một hành vi khai sai chỉ tiêu trên hồ sơ thuế có khung phạt tiền cao nhất trong số các hành vi đã thực hiện theo quy định tại Nghị định này và áp dụng tình tiết tăng nặng vi phạm nhiều lần;

b) Trường hợp cùng một thời điểm người nộp thuế chậm nộp nhiều hồ sơ khai thuế của nhiều kỳ tính thuế nhưng cùng một sắc thuế thì chỉ bị xử phạt về một hành vi chậm nộp hồ sơ khai thuế có khung phạt tiền cao nhất trong số các hành vi đã thực hiện theo quy định tại Nghị định này và áp dụng tình tiết tăng nặng vi phạm nhiều lần.

Trường hợp trong số hồ sơ khai thuế chậm nộp có hồ sơ khai thuế chậm nộp thuộc trường hợp trốn thuế thì tách riêng để xử phạt về hành vi trốn thuế;

c) Trường hợp cùng một thời điểm người nộp thuế chậm nộp nhiều thông báo, báo cáo cùng loại về hóa đơn thì người nộp thuế bị xử phạt về một hành vi chậm nộp thông báo, báo cáo về hóa đơn có khung phạt tiền cao nhất trong số các hành vi đã thực hiện quy định tại Nghị định này và áp dụng tình tiết tăng nặng vi phạm nhiều lần;”

Như vậy, doanh nghiệp có hành vi vi phạm các quy định liên quan đến thuế và hóa đơn, cơ quan có thẩm quyền sẽ áp dụng hình thức xử phạt hành chính theo quy định pháp luật.

Xem thêm: Hướng dẫn nghĩa vụ kê khai thuế cho chủ shop online mới nhất

2. Thời hạn nộp tờ khai thuế GTGT, TNCN, TNDN

Căn cứ theo quy định tại Điều 44 Luật Quản lý thuế 2019 quy định về thời hạn nộp tờ khai thuế như sau:

Thời hạn nộp hồ sơ khai thuế theo tháng, theo quý

- Trường hợp kê khai và nộp thuế theo tháng: Thời hạn nộp hồ sơ là ngày 20 của tháng liền kề sau tháng phát sinh nghĩa vụ thuế.

- Trường hợp kê khai và nộp thuế theo quý: Hồ sơ khai thuế phải được nộp chậm nhất vào ngày cuối cùng của tháng đầu tiên của quý tiếp theo.

Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm

- Chậm nhất là ngày cuối cùng của tháng thứ ba sau khi kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; ngày cuối cùng của tháng đầu tiên của năm kế tiếp đối với hồ sơ khai thuế năm;

- Chậm nhất là ngày cuối cùng của tháng thứ tư kể từ khi kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán;

- Chậm nhất là ngày 15/12 của năm liền trước đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh theo phương pháp khoán; trường hợp mới phát sinh hoạt động, thời hạn nộp hồ sơ là 10 ngày kể từ ngày bắt đầu kinh doanh.

Thời hạn nộp hồ sơ khai thuế đối với loại thuế khai và nộp theo từng lần phát sinh

- Nghĩa vụ thuế phải được thực hiện trong thời hạn tối đa 10 ngày kể từ thời điểm phát sinh nghĩa vụ thuế.

- Thời hạn nộp hồ sơ khai thuế đối với trường hợp chấm dứt hoạt động, chấm dứt hợp đồng hoặc thực hiện tổ chức lại doanh nghiệp là không quá 45 ngày kể từ ngày phát sinh sự kiện.

Mức phạt chậm nộp tờ khai có thể dao động từ vài triệu đến hàng chục triệu đồng, tùy từng trường hợp cụ thể. Tuy nhiên, không phải khoản phạt nào cũng là mức cuối cùng nếu người nộp thuế xử lý đúng cách và đúng thời điểm. Dịch vụ tư vấn Thuế Ecomtax sẽ hỗ trợ bạn:

- Tư vấn và chỉ ra những sai sót cần tránh trong các chính sách về thuế

- Tham vấn các ý kiến của chuyên gia và tìm kiếm các hướng dẫn trường hợp tương tự từ các cơ quan thuế và đưa ra các phương án xử lý

3. Mức phạt chậm nộp tờ khai thuế GTGT, TNCN, TNDN

Chậm nộp tờ khai thuế GTGT phạt bao nhiêu là vấn đề được nhiều doanh nghiệp và cá nhân đặc biệt quan tâm. Mức xử phạt đối với hành vi nộp chậm tờ khai thuế hiện được áp dụng theo Điều 13 Nghị định 125/2020/NĐ-CP, đã được sửa đổi, bổ sung tại khoản 10 Điều 1 Nghị định 310/2025/NĐ-CP quy định mức phạt chậm nộp tờ khai như sau:

| Thời gian nộp chậm | Mức phạt cho cá nhân | Mức phạt cho tổ chức |

| 01 ngày - 05 ngày và có tình tiết giảm nhẹ | Cảnh cáo | Cảnh cáo |

| 01 ngày đến 30 ngày (trừ trường hợp cảnh cáo) | 1.000.000 - 2.500.000 đồng | 2.000.000 đồng - 5.000.000 đồng |

| 31 ngày đến 60 ngày | 2.500.000 - 4.000.000 đồng | 5.000.000 đồng - 8.000.000 đồng |

| 61 ngày đến 90 ngày | 4.000.000 - 7.500.000 đồng | 8.000.000 đồng - 15.000.000 đồng |

| 91 ngày trở lên | ||

| Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp | ||

| Không nộp các phụ lục theo quy định về quản lý thuế kèm theo hồ sơ quyết toán thuế | ||

| Trên 90 ngày kể từ ngày hết hạn | 7.500.000 -12.500.000 đồng Tối đa bằng số thuế phát sinh, nhưng không thấp hơn mức trung bình khung. | 15.000.000 đồng - 25.000.000 đồng Trường hợp vượt số thuế phát sinh thì mức phạt tối đa bằng số thuế phát sinh, nhưng không thấp hơn mức trung bình khung phạt. |

Xem thêm: Hành vi trốn thuế là gì? Mức phạt cao nhất đối với hành vi trốn thuế

4. Thời hiệu xử phạt chậm nộp tờ khai thuế

Theo khoản 2 Điều 8 Nghị định 125/2020/NĐ-CP, đã được sửa đổi, bổ sung tại điểm b khoản 1 Điều 6 Nghị định 102/2021/NĐ-CP, thời hiệu xử phạt đối với hành vi vi phạm thủ tục thuế là 02 năm, tính từ thời điểm phát sinh hành vi vi phạm.

Cụ thể, ngày xác định hành vi vi phạm thủ tục thuế là ngày liền kề sau ngày kết thúc thời hạn phải thực hiện thủ tục thuế theo quy định, trừ một số trường hợp đặc biệt sau:

- Đối với các hành vi quy định tại khoản 1, điểm a, b khoản 2, khoản 3 và điểm a khoản 4 Điều 10; khoản 1, 2, 3, 4 và điểm a khoản 5 Điều 11; khoản 1, 2, 3 và điểm a, b khoản 4, khoản 5 Điều 13, ngày được xác định để tính thời hiệu xử phạt là ngày người nộp thuế thực hiện việc đăng ký thuế, thông báo với cơ quan thuế hoặc nộp hồ sơ khai thuế.

- Đối với các hành vi được quy định tại điểm c khoản 2, điểm b khoản 4 Điều 10; điểm b khoản 5 Điều 11; điểm c, d khoản 4 Điều 13, thời điểm tính thời hiệu xử phạt là ngày hành vi vi phạm được cơ quan có thẩm quyền phát hiện.

- Trong đó, Điều 10, Điều 11 và Điều 13 Nghị định 125/2020/NĐ-CP quy định cụ thể về xử phạt các hành vi vi phạm thời hạn đăng ký thuế; thông báo tạm ngừng, tiếp tục kinh doanh; thay đổi thông tin đăng ký thuế; cũng như vi phạm thời hạn nộp hồ sơ khai thuế.

Dưới đây là một số lưu ý liên quan đến thời hiệu xử phạt vi phạm hành chính trong lĩnh vực thuế:

- Trường hợp tổ chức, cá nhân cố tình trốn tránh hoặc cản trở việc xử phạt thì thời hiệu được tính lại kể từ khi chấm dứt hành vi vi phạm.

- Tổ chức, cá nhân bị xử phạt về thuế, hóa đơn nếu sau 6 tháng (đối với cảnh cáo) hoặc 1 năm (đối với các hình thức khác) kể từ ngày chấp hành xong quyết định xử phạt mà không tái phạm thì được coi là chưa bị xử phạt.

- Hết thời hiệu xử phạt, người nộp thuế không bị xử phạt nhưng vẫn phải nộp đủ số thuế truy thu và tiền chậm nộp trong thời hạn tối đa 10 năm tính đến thời điểm phát hiện vi phạm; trường hợp không đăng ký thuế thì phải nộp cho toàn bộ thời gian trước đó.

- Quy định về truy thu chỉ áp dụng với các khoản thuế tự khai, tự nộp; các khoản thu liên quan đến đất đai hoặc do cơ quan nhà nước xác định nghĩa vụ tài chính thực hiện theo thời hạn riêng theo quy định.

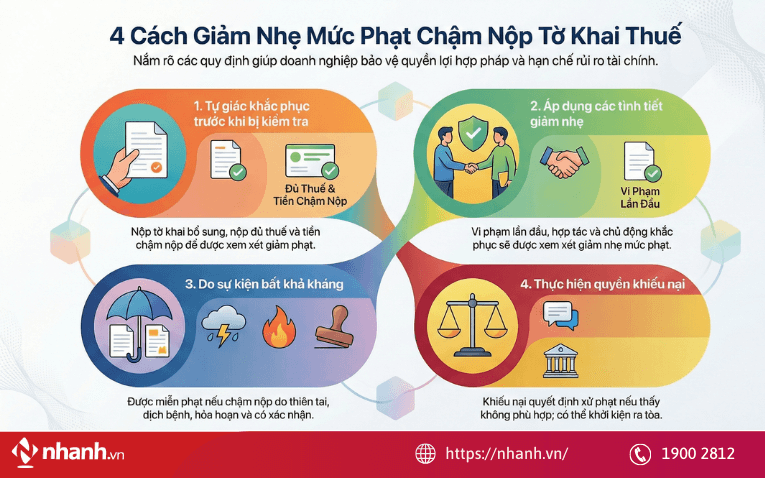

5. Cách xử lý để giảm hoặc miễn mức phạt chậm nộp tờ khai thuế

Chậm nộp tờ khai thuế có thể bị xử phạt theo quy định, tuy nhiên trong một số trường hợp người nộp thuế vẫn được xem xét giảm hoặc miễn phạt nếu đáp ứng đủ điều kiện pháp lý. Việc nắm rõ các căn cứ áp dụng sẽ giúp doanh nghiệp hạn chế rủi ro phạt chậm kê khai thuế và bảo vệ quyền lợi hợp pháp.

5.1. Chủ động khắc phục trước khi bị kiểm tra

Thực tế, việc chủ động khắc phục sai sót trước khi cơ quan thuế tiến hành kiểm tra là căn cứ quan trọng để xem xét giảm mức xử phạt theo quy định.

- Người nộp thuế được xem xét giảm mức xử phạt nếu tự nộp bổ sung tờ khai, nộp đủ số thuế và tiền chậm nộp trước thời điểm cơ quan thuế công bố quyết định kiểm tra.

- Doanh nghiệp cần hoàn tất nghĩa vụ tài chính và gửi văn bản giải trình, đề nghị áp dụng tình tiết giảm nhẹ theo quy định.

5.2. Trường hợp bất khả kháng

Trường hợp chậm nộp tờ khai thuế do nguyên nhân bất khả kháng. Người nộp thuế có thể được xem xét miễn xử phạt nếu đáp ứng đầy đủ điều kiện theo quy định pháp luật. Cụ thể:

- Được miễn xử phạt khi việc chậm nộp phát sinh do thiên tai, hỏa hoạn, dịch bệnh hoặc sự kiện bất khả kháng khác và có xác nhận của cơ quan có thẩm quyền.

- Hồ sơ gồm tài liệu chứng minh sự kiện, mức độ thiệt hại và văn bản đề nghị miễn phạt gửi cơ quan thuế quản lý.

5.3. Áp dụng tình tiết giảm nhẹ

Trong một số trường hợp, người nộp thuế có thể được giảm mức xử phạt chậm nộp tờ khai nếu đáp ứng các tình tiết giảm nhẹ theo quy định của pháp luật thuế.

- Mức phạt chậm nộp tờ khai thuế có thể được giảm nếu người nộp thuế vi phạm lần đầu, có thái độ hợp tác, tự giác khai báo và chủ động khắc phục hậu quả.

- Các tình tiết phạt nộp chậm tờ khai này cần được nêu rõ trong bản giải trình, kèm hồ sơ chứng minh để cơ quan thuế xem xét áp dụng mức phạt thấp trong khung.

5.4. Thực hiện quyền khiếu nại

Khi nhận thấy quyết định xử phạt thuế chưa phù hợp quy định pháp luật. Người nộp thuế có quyền thực hiện khiếu nại để bảo vệ quyền và lợi ích hợp pháp của mình.

- Trường hợp có căn cứ cho rằng quyết định xử phạt không đúng quy định, người nộp thuế được quyền khiếu nại theo trình tự, thời hạn luật định.

- Nếu không đồng ý với kết quả giải quyết khiếu nại, doanh nghiệp có thể khởi kiện vụ án hành chính để bảo vệ quyền lợi hợp pháp.

Chậm nộp tờ khai thuế GTGT, TNCN, TNDN là lỗi vi phạm phổ biến nhưng hoàn toàn có thể phòng tránh nếu nắm rõ quy định và thời hạn kê khai. Việc hiểu đúng mức phạt chậm nộp tờ khai, thời hiệu xử phạt và cách xử lý phù hợp sẽ giúp doanh nghiệp và cá nhân giảm thiểu rủi ro pháp lý, tránh phát sinh chi phí không cần thiết trong năm 2026 và các năm tiếp theo.

- Các thông tin giải đáp và tư vấn ở trên được chúng tôi cung cấp cho khách hàng của Nhanh.vn. Nếu quý khách có bất kỳ câu hỏi nào hay cần hỗ trợ, vui lòng liên hệ qua email: contact@nhanh.vn

- Nội dung bài viết này chỉ nhằm mục đích tham khảo thông tin;

- Xin lưu ý các điều khoản được đề cập có thể đã hết hiệu lực tại thời điểm bạn đang đọc.

![[HN] CTV PR NỘI BỘ](https://pos.nvncdn.com/4e732c-26/art/Hong-Sinh-nhat-Ban-thuyet-trinh-Cac-su-kien-va-Moi-quan-tam-Dac-biet.png?v=1773141099)

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png?v=1673196853)