Cho thuê tài sản hoặc thuê nhà là một hình thức kinh doanh rất phổ biến, mang lại nguồn thu nhập ổn định cho nhiều cá nhân. Tuy nhiên, để đảm bảo tuân thủ đúng quy định pháp luật, việc kê khai và nộp thuế đối với hoạt động này là vô cùng quan trọng. EcomTax sẽ chia sẻ cách kê khai thuế cho thuê tài sản và thuê nhà cực dễ dàng.

![[2024] Cách kê khai thuế cho thuê tài sản và thuê nhà cực dễ dàng](https://pos.nvncdn.com/4e732c-26/art/20240820_ih03D0jc.jpeg)

Nội dung chính [hide]

1. Căn cứ pháp lý

Trong xã hội ngày nay, với sự phát triển của thị trường bất động sản cũng như nhu cầu về nhà ở và văn phòng ngày càng gia tăng, nhiều người đã cho thuê tài sản của mình như nhà, mặt bằng kinh doanh, căn hộ,... để có thêm nguồn thu nhập. Tuy nhiên, không phải ai cũng nắm rõ các quy định về kê khai và nộp thuế đối với hoạt động kinh doanh này, dẫn đến việc vi phạm pháp luật và gặp phải các rủi ro về mặt pháp lý. Việc kê khai thuế cho thuê tài sản và thuê nhà cực dễ dàng dựa trên các căn cứ pháp lý sau.

Căn cứ pháp lý

Theo thông tư 40/2021/TT-BTC của Bộ Tài chính ban hành ngày 01/06/2021. Nội dung của thông tư này quy định về hướng dẫn thực hiện các chính sách thuế đối với người nộp thuế, chính sách thuế thu nhập cá nhân. Thông tư 40/2021/TT-BTC ban hành nhằm hướng dẫn thực hiện các quy định, hướng dẫn thi hành của Luật Thuế thu nhập cá nhân.

Nghị định 126/2020/NĐ-CP do Chính phủ ban hành ngày 19/10/2020 quy định về việc quản lý, sử dụng hóa đơn điện tử khi cung cấp dịch vụ, bán hàng hóa. Nghị định này ban hành để thay thế cho các quy định trước đây về hóa đơn điện tử, nhằm tạo hành lang pháp lý áp dụng hóa đơn điện tử rộng rãi trong các giao dịch kinh tế.

Thông tư 65/2020/TT-BTC do Bộ Tài chính ban hành ngày 09/07/2022, hướng dẫn thực hiện một số điều thuộc Nghị định 126/2020/NĐ-CP về quản lý, sử dụng hóa đơn điện tử.

Thông tư 100/2021/TT-BTC do Bộ Tài chính ban hành ngày 15/11/2021 quy định về chính sách và hướng dẫn thực hiện các chính sách thuế thu nhập doanh nghiệp. Thông tư 100/2021/TT-BTC ban hành để doanh nghiệp tuân theo Luật Thuế thu nhập doanh nghiệp.

Công văn 2626/TCT/DNNCN do Tổng cục Thuế ban hành ngày 19/07/2021 sẽ hướng dẫn về chính sách thuế thu nhập cá nhân đối với một số trường hợp cụ thể, trong thực tế.

Dịch vụ kê khai thuế hộ KD

Đồng hành cùng doanh nghiệp vươn xa

Tư vấn đăng ký miễn phí 24/7

2. Hướng dẫn cách kê khai thuế cho thuê tài sản online, qua mạng năm 2024

2.1. Đối với cá nhân cho thuê tài sản chưa có mã số thuế thu nhập cá nhân

Cách kê khai thuế cho thuê tài sản là cần chuẩn bị bộ hồ sơ:

- Cá nhân đăng ký mã số thuế thu nhập cá nhân và điền tờ khai đăng ký thuế mẫu số 05-ĐK-TCT ban hành.

- Bản sao công chứng CMND/CCCD còn hiệu lực.

- Nơi nộp tờ khai đăng ký thuế đến Chi cục Thuế nơi cá nhân cư trú.

- Đối với cá nhân đã có mã số thuế thu nhập cá nhân

Cá nhân phải đăng ký cấp mã số thuế để sử dụng cho hoạt động cho thuê tài sản theo các bước:

Bước 1: Truy cập trang http://canhan.gdt.gov.vn

Bước 2: Người nộp thuế chọn chức năng “Đăng ký thuế lần đầu”, sau đó click và “Kê khai và nộp hồ sơ”, chọn đối tượng là “Hộ gia đình, cá nhân kinh doanh theo Thông tư 105, nhóm cá nhân kinh doanh”

Bước 3: Nhấn “Tiếp tục”, hệ thống sẽ hiển thị giao diện thông tin tài khoản như hình

Kê khai thuế cá nhân đã có mã số thuế

Bước 4: Điền các thông tin trên tờ khai 03-ĐK-TCT. Sau khi bạn đã chọn tờ khai 03-ĐK-TCT, hãy nhấn vào nút "Tiếp tục" và điền vào các trường của tờ khai.

- Tên người nộp thuế (CT [1]): Điền đầy đủ tên của người nộp thuế (NNT), tức là chủ sở hữu của tài sản cho thuê.

- Mã số thuế (CT [2]): Không cần điền, do cá nhân chưa được cấp mã số thuế (MST) cho việc cho thuê tài sản.

- Thông tin đại lý thuế (CT [3]) cũng không cần điền, vì chưa sử dụng dịch vụ của đại lý thuế.

- Địa chỉ kinh doanh (CT [4]): Điền thông tin về địa chỉ tài sản cho thuê đủ số điện thoại, gmail, số nhà, đường, phường, huyện, thành phố.

- Địa chỉ nhận thông báo thuế (CT [5]): Chỉ cần điền nếu địa chỉ nhận thông báo thuế khác với địa chỉ kinh doanh.

- Giấy chứng nhận đăng ký hộ kinh doanh/giấy chứng nhận đăng ký kinh doanh (CT [7]): Không cần điền, vì bạn không có giấy chứng nhận.

- Thông tin về giấy tờ của đại diện hộ kinh doanh (CT [8]): Điền thông tin người nộp thuế theo CMND/CCCD.

- Vốn kinh doanh (CT [9]): Nhập số vốn kinh doanh.

- Ngành nghề kinh doanh chính (CT [10]): Chọn ngành nghề kinh doanh thuộc danh mục ngành nghề.

- Điền ngày bắt đầu hoạt động (CT [11]) và tình trạng đăng ký thuế (CT [12]): Chọn "Cấp mới" hoặc "Tái hoạt động sản xuất kinh doanh" tùy trường hợp.

- Thông tin về các đơn vị liên quan (CT [13]): Chọn "Có cửa hàng, kho hàng phụ thuộc" nếu có.

Sau khi điền đầy đủ các thông tin, hãy kiểm tra lại trước khi nộp tờ khai.

Bước 5: Điền thông tin tờ khai 03-ĐK-TCT, người nộp thuế chọn "Hoàn thành đăng ký". Hệ thống sẽ thông báo yêu cầu NNT đến cơ quan thuế gần nhất để hoàn tất quy trình đăng ký, nhằm bảo mật thông tin.

Bước 6: Người nộp thuế mang theo bộ hồ sơ sau đến bộ phận một cửa của cơ quan thuế:

- Thông tư số 105/2020/TT-BTC quy định tờ khai đăng ký thuế mẫu 03/ĐK-TCT.

- Căn cước công dân.

- Hợp đồng cho thuê tài sản

- Giấy ủy quyền (nếu công ty khai thay cho cá nhân).

Bước 7: Cơ quan thuế sẽ cấp mã số thuế cho người nộp thuế. Mã số thuế của cá nhân có cú pháp cuối đuôi "001". Ví dụ: xxxxxxxxxx-001. Người nộp thuế đăng ký tài khoản trên cổng thông tin điện tử của Tổng cục Thuế tại địa chỉ http://canhan.gdt.gov.vn. Mã OTP và mật khẩu sẽ được gửi về số điện thoại đăng ký.

Xem thêm: 7 bước nộp thuế điện tử online nhanh, đúng quy định và dễ hiểu

2.2 Cách kê khai thuế cho thuê tài sản online, qua mạng năm 2024

Sau khi đã có tài khoản thuế, chúng ta tiến hành kê khai thuế cho thuê tài sản online, qua mạng năm 2024 như sau:

Bước 1: Truy cập, canhan.gdt.gov.vn đăng nhập tài khoản canhan.gdt.gov.vn bằng mã số thuế và mã kiểm tra.

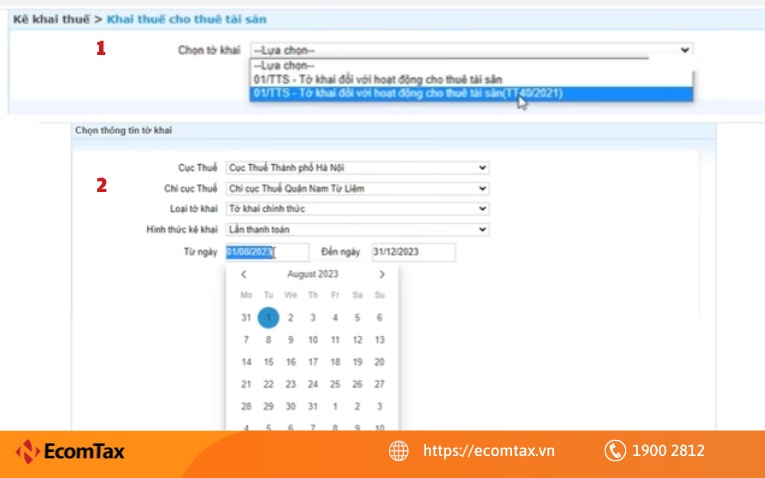

Bước 2: Chọn "Khai thuế" -> "Khai thuế cho thuê tài sản" -> "Tờ khai 01/TTS - Tờ khai đối với hoạt động cho thuê tài sản" -> Tiếp tục.

Kê khai thuế cho thuê tài sản

Bước 3: Kiểm tra thông tin cơ quan thuế, chọn "Tờ khai chính thức" và "Lần thanh toán", điền kỳ kê khai

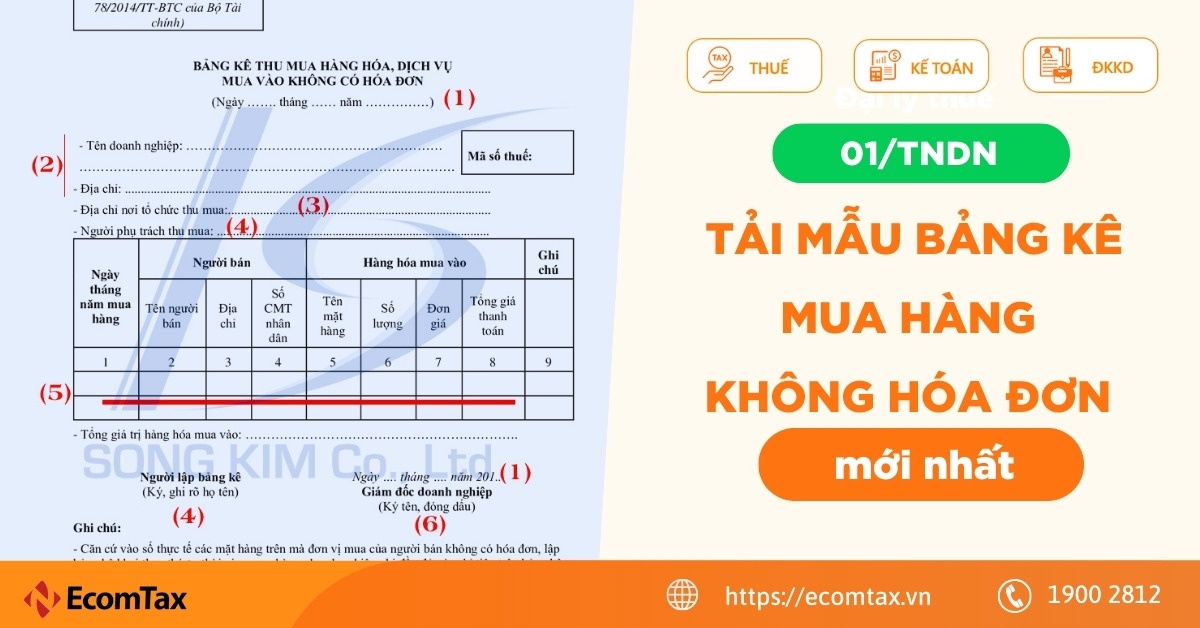

Bước 4: Kéo xuống chọn "01/ĐK-TTS - Bảng kê chi tiết hợp đồng cho thuê tài sản" để điền thông tin.

Bước 5: Điền thông tin vào Bảng kê chi tiết hợp đồng cho thuê tài sản: Chọn loại Hợp đồng, họ tên bên thuê tài sản, mã số thuế, chọn loại tài sản (Bất động sản hoặc Động sản). Tiếp tục điền số hợp đồng và ngày 02 bên ký hợp đồng. Chọn mục đích sử dụng tài sản thuê, địa chỉ nơi có bất động sản cho thuê, diện tích sàn cho thuê, thời hạn hợp đồng, kỳ thanh toán ổn định theo tháng. Hệ thống sẽ tự chia kỳ thanh toán hợp đồng.

Bước 6: Tích vào ô đầu tiên tại mục, chọn "Hợp đồng khai lần đầu" và đợi hệ thống tạo mã hợp đồng. Sau đó, bạn chọn "Hoàn thành kê khai".

Bước 7: Kiểm tra lại thông tin trên Tờ khai 01/TTS. Bấm "Kết xuất XML" và "Nộp tờ khai".

Bước 8: Đính kèm hợp đồng với tờ khai bằng cách tải lên file pdf hoặc ảnh, điền mã kiểm tra và mã OTP.

Đọc thêm: Hướng dẫn cách làm báo cáo thuế phải nộp chi tiết, đúng quy định

3. Cách tính thuế cho thuê tài sản như thế nào?

Đối với cá nhân có doanh thu bình quân trên 500.000.000 VNĐ/năm từ hoạt động cho thuê tài sản, mức thuế môn bài là 1.000.000 VNĐ.

Đối với cá nhân có doanh thu bình quân từ 300.000.000 VNĐ/năm đến 500 .000.000 VNĐ/năm từ hoạt động cho thuê tài sản, mức thuế môn bài là 500.000 VNĐ.

Đối với cá nhân có doanh thu bình quân từ 100.000.000 VNĐ/năm đến 300.000.000 VNĐ/năm từ hoạt động cho thuê tài sản, mức thuế môn bài là 300.000 VNĐ.

Lưu ý:

- Doanh thu là căn cứ xác định lệ phí môn bài là doanh thu tính thuế TNCN của các hợp đồng cho thuê tài sản trong năm tính thuế.

- Nếu cá nhân có nhiều hợp đồng cho thuê trong cùng một địa điểm, tổng doanh thu từ các hợp đồng là căn cứ để xác định mức thuế môn bài.

- Trường hợp cho thuê ở nhiều địa điểm, mức thuế môn bài sẽ được xác định riêng cho từng địa điểm dựa trên tổng doanh thu từ các hợp đồng.

Cách tính thuế cho thuê tài sản

Cách tính thuế GTGT, thuế thu nhập cá nhân cho thuê tài sản

➤ Công thức tính thuế GTGT của cá nhân cho thuê tài sản cần nộp:

- Số thuế giá trị gia tăng phải nộp = DT tính thuế GTGT x 5%

- Công thức tính thuế TNCN cá nhân cho thuê tài sản cần nộp:

- Số thuế TNCN phải nộp = DT tính thuế TNCN x 5%

Cách xác định doanh thu có tính thuế đối với hoạt động cho thuê tài sản:

Trường hợp 1: Tổng tiền thuê đã bao gồm thuế. Trong trường hợp này, doanh thu tính thuế sẽ là số tiền cho thuê mà bên cho thuê nhận được, không phải là tổng số tiền trước thuế.

Ví dụ 1: Chủ nhà bên A cho công ty bên B thuê căn nhà có diện tích 50m2 trong một năm (từ ngày 01/01/2024 đến ngày 31/12/2024), với mức tiền thuê 150.000.000 VNĐ đã bao gồm thuế.

- Doanh thu tính thuế = 150.000.000 VNĐ

- Thuế GTGT phải nộp = 150.000.000 VNĐ x 5% = 7.500.000 VNĐ

- Thuế TNCN phải nộp = 150.000.000 VNĐ x 5% = 7.500.000 VNĐ

Trong trường hợp này, doanh thu tính thuế là 150.000.000 đồng, bao gồm cả thuế GTGT và thuế TNCN.

Trường hợp 2: Tiền thuê nhà chưa tính thuế

Trong trường hợp này, doanh thu tính thuế sẽ được xác định dựa trên số tiền thuê trước thuế. Cụ thể:

Doanh thu tính thuế = Giá mà bên thuê trả / 0.9

Ví dụ 2: Giống ví dụ 1, nhưng trên hợp đồng quy định tiền thuê nhà 12 tháng là 150.000.000 VNĐ chưa tính thuế.

- Doanh thu tính thuế = 150.000.000 / 0.9 = 166.666.666,67 VNĐ

- Thuế GTGT công ty A phải nộp = 166.666.666,67 đồng x 5% = 8.333.333 VNĐ

- Thuế TNCN bên A phải nộp = 166.666.666,67 đồng x 5% = 8.333.333 VNĐ

Trong trường hợp cách kê khai thuế cho thuê tài sản này, doanh thu tính thuế là 166.666.666,67 VNĐ, bao gồm cả thuế GTGT và thuế TNCN. Số tiền thuê 150.000.000 VNĐ đã được quy đổi về số tiền trước thuế để tính doanh thu tính thuế. Việc xác định doanh thu tính thuế trong trường hợp tiền thuê chưa bao gồm thuế là nghĩa vụ và trách nhiệm của công dân, bao gồm cả thuế GTGT và thuế TNCN.

4. Những đối tượng tính thuế và miễn tính thuế cho thuê tài sản, thuê nhà

Các đối tượng tính thuế và miễn thuế cho thuê nhà, thuê tài sản.

Những đối tượng chịu thuế cho thuê tài sản là các cá nhân có doanh thu từ việc cho doanh nghiệp, cá nhân, các đối tượng khác thuê tài sản họ (Nhà cửa, Mặt bằng kinh doanh, nhà xưởng sản xuất, cửa hàng kinh doanh, các phương tiện vận tải, máy móc, thiết bị liên quan,...)

Đối tượng tính thuế và miễn tính thuế cho thuê tài sản, thuê nhà

Tuy nhiên, dịch vụ khác đi kèm không được tính vào đối tượng chịu thuế cho thuê tài sản.

Cá nhân có doanh thu cho thuê tài sản trong một năm (từ ngày 01/01/2024 đến ngày 31/12/2024) với tổng doanh thu từ 100.000.000 VNĐ trở xuống sẽ được miễn nộp thuế từ việc cho thuê tài sản. Điều kiện miễn thuế sẽ áp dụng cho cả trường hợp cho thuê trọn năm và không trọn năm.

Như vậy, các cá nhân có doanh thu cho thuê tài sản dưới 100.000.000 VNĐ/năm sẽ được miễn nộp thuế thu nhập cá nhân từ hoạt động này. Tuy nhiên, nếu doanh thu vượt quá mức 100.000.000 VNĐ/năm thì người cho thuê tài sản sẽ phải nộp thuế TNCN theo quy định.

5. Thời hạn kê khai thuế cho thuê tài sản

Theo quy định tại Luật Quản lý thuế, thời hạn nộp hồ sơ khai thuế đối với việc cho thuê tài sản trực tiếp khai thuế của cá nhân với cơ quan thuế được quy định:

- Đối với cá nhân khai thuế theo từng lần phát sinh trong kỳ thanh toán: Thời hạn nộp hồ sơ khai thuế chậm nhất là ngày thứ 10 kể từ ngày cá nhân đó bắt đầu thời hạn cho bên thuê của kỳ thanh toán.

- Đối với cá nhân khai thuế một lần theo năm: Thời hạn nộp hồ sơ khai thuế cá nhân chậm nhất là ngày cuối của tháng đầu tiên năm dương lịch tiếp theo.

Ví dụ: Nếu cá nhân cho thuê tài sản trong năm 2023, thì thời hạn nộp hồ sơ khai thuế một lần theo năm chậm nhất là ngày 31/01/2024.

Như vậy, các cá nhân có hoạt động cho thuê tài sản cần phải tuân thủ thời hạn kê khai thuế theo đúng quy định. Khi nộp hồ sơ khai thuế đúng hạn sẽ giúp cá nhân tránh các vi phạm và các hình thức xử phạt liên quan.

Trên đây là hướng dẫn chi tiết về cách kê khai thuế cho thuê tài sản và thuê nhà, bao gồm các quy định về thời hạn, thủ tục và những lưu ý quan trọng. Việc nắm rõ và tuân thủ đúng các quy định về kê khai thuế là cực kỳ cần thiết, không chỉ để đảm bảo các cá nhân thực hiện đầy đủ nghĩa vụ với Nhà nước, mà còn giúp hạn chế mức xử phạt, tránh được các rủi ro pháp lý và các hậu quả không mong muốn.

Ngoài ra, việc kê khai thuế đúng thời hạn và chính xác cũng mang lại nhiều lợi ích cho bản thân người nộp thuế. Kê khai thuế giúp bạn quản lý tài chính một cách hiệu quả, dễ dàng theo dõi và kiểm soát các khoản chi phí, thu nhập liên quan đến hoạt động kinh doanh. Từ đó, cá nhân có thể đưa ra các quyết định đầu tư, mở rộng kinh doanh phát triển đúng chiến lược hơn.

Hy vọng những thông tin mà phần mềm quản lý bán hàng đa kênh Nhanh.vn cung cấp trong bài viết này sẽ giúp các cá nhân có hoạt động cho thuê tài sản hoặc thuê nhà có thể thực hiện nghĩa vụ thuế một cách hợp pháp và tránh được các rủi ro pháp lý không đáng có. Nếu còn bất kỳ thắc mắc nào, hãy liên hệ với cơ quan thuế hoặc các chuyên gia tư vấn để được hỗ trợ kịp thời.

- Các thông tin giải đáp và tư vấn ở trên được chúng tôi cung cấp cho khách hàng của EcomTax. Nếu quý khách có bất kỳ câu hỏi nào hay cần hỗ trợ, vui lòng liên hệ qua email: contact@nhanh.vn

- Nội dung bài viết này chỉ nhằm mục đích tham khảo thông tin;

- Xin lưu ý các điều khoản được đề cập có thể đã hết hiệu lực tại thời điểm bạn đang đọc.

![[HN] THỰC TẬP SINH QUẢN LÝ KHỐI KINH DOANH DỰ ÁN](https://pos.nvncdn.com/4e732c-26/art/20240829_eDLLavcr.jpeg)

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png)