Bạn thấy biên lợi nhuận ròng hiển thị trong các bộ lọc cổ phiếu? Ý nghĩa của chỉ số này là gì? Bạn muốn tính ra tỷ lệ lợi nhuận để đánh giá tình hình kinh doanh của công ty đó? Bài viết này,Phần mềm bán hàng đa kênh Nhanh sẽ giải thích thế nào là Biên lợi nhuận ròng (Net profit margin): Cách tính và ý nghĩa.

1. Biên lợi nhuận ròng là gì? Ý nghĩa của chỉ số này đối với doanh nghiệp

Biên lợi nhuận ròng, hay còn gọi là Net profit margin dùng để đo lường tỷ lệ phần trăm (%) của lợi nhuận sau thuế mà một công ty kiếm được so với tổng doanh thu của họ. Biên lợi nhuận ròng thể hiện mức độ hiệu quả của công ty trong quá trình tạo ra lợi nhuận từ mỗi đồng doanh thu.

Biên lợi nhuận ròng là gì? Ý nghĩa của chỉ số này đối với doanh nghiệp

Biên lợi nhuận ròng là một chỉ số quan trọng để đánh giá khả năng sinh lời của một doanh nghiệp có hiệu quả hay không. Theo đó doanh nghiệp có biên lợi nhuận càng cao, lợi thế cạnh tranh càng cao thì hoạt động sản xuất kinh doanh sẽ hiệu quả. Chỉ số này cho thấy mức độ quản lý chi phí của doanh nghiệp. Nếu biên lợi nhuận ròng thấp, nghĩa là doanh nghiệp đang gặp khó khăn trong việc kiểm soát chi phí hoặc gặp áp lực từ mức giá bán, sự cạnh tranh từ đối thủ.

Biên lợi nhuận ròng giúp doanh nghiệp so sánh hiệu suất tài chính giữa các công ty cùng ngành hoặc lĩnh vực kinh doanh. Đây là thông tin quan trọng để phân tích định vị của doanh nghiệp, khả năng cạnh tranh trên thị trường.

Xem thêm: Biên lợi nhuận gộp (Gross Profit Margin) là gì? Cách tính, ví dụ

2. Cách tính biên lợi nhuận ròng chuẩn xác nhất

Công thức biên lợi nhuận ròng được tính như sau:

Net profit margin = (Lợi nhuận sau thuế/ Doanh thu thuần) x 100%

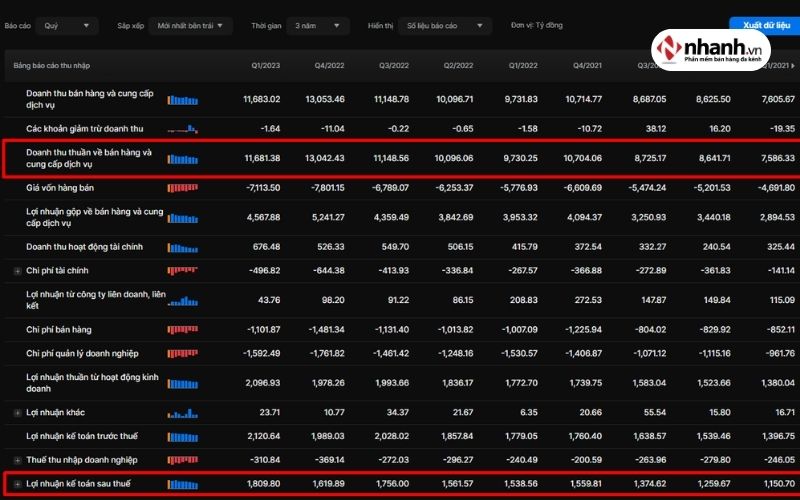

Bạn có thể lấy Lợi nhuận sau thuế và Doanh thu thuần trên báo cáo tài chính của doanh nghiệp (hoặc một số người gọi là báo cáo kết quả kinh doanh).

Công thức tính biên lợi nhuận ròng

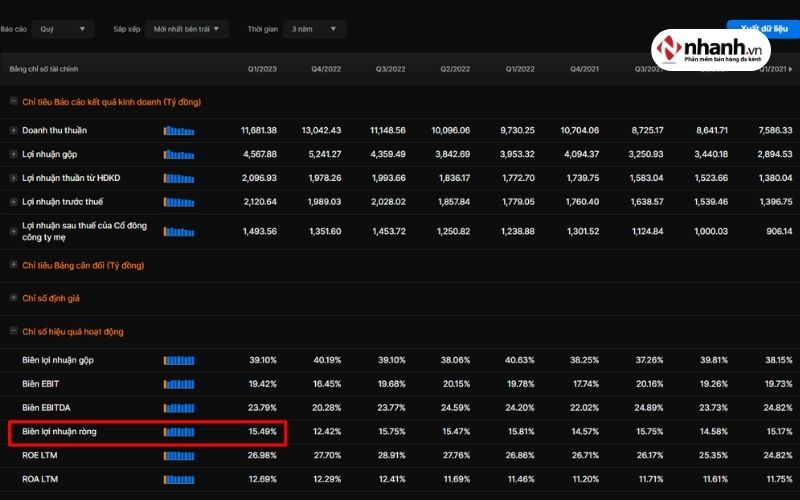

Ví dụ như hình trên, biên lợi nhuận ròng quý I năm 2023 của FPT là 15.5%. Con số này cho biết mỗi 100 đồng doanh thu, FPT thu được 15,5 đồng lợi nhuận sau thuế. Biên lợi nhuận ròng, cùng với biên lợi nhuận gộp và biên lợi nhuận hoạt động, là một tiêu chí đánh giá hiệu quả hoạt động và chất lượng kinh doanh của doanh nghiệp.

Doanh nghiệp có biên lợi nhuận ròng cao là doanh nghiệp có khả năng tạo ra lợi nhuận lớn từ mỗi đồng doanh thu. Khi doanh nghiệp có biên lợi nhuận cao, họ có khả năng quản lý chi phí tốt hơn, tạo ra giá trị gia tăng và tối ưu hiệu suất kinh doanh. Tuy nhiên, chỉ số biên lợi nhuận ròng cũng cần được xem xét kỹ lưỡng và so sánh với các công ty cùng ngành hoặc cùng lĩnh vực kinh doanh. Ngoài biên lợi nhuận ròng, chúng ta nên xem các chỉ số khác như kết quả tài chính tổng thể, tăng trưởng doanh thu, các yếu tố khác,... để có cái nhìn toàn diện về hiệu quả hoạt động kinh doanh của doanh nghiệp.

Ví dụ tính biên lợi nhuận ròng

Ví dụ dựa trên dữ liệu về cổ phiếu FPT, ta có thể áp dụng công thức tính biên lợi nhuận ròng thu được như sau:

Net profit margin = (Lợi nhuận sau thuế/ Doanh thu thuần) x 100%

= (1,809/11,681) x 100% = 15,49%

Một cách để đánh giá doanh nghiệp một cách toàn diện hơn là tính toán biên lợi nhuận hoạt động theo quý hoặc theo năm. Khi đó, chúng ta sẽ có cái nhìn tổng quan về hiệu suất tài chính của doanh nghiệp trong một khoảng thời gian dài hơn. Ngoài việc tự tính toán, bạn cũng có thể sử dụng số liệu đã được tính toán sẵn từ các nguồn đáng tin cậy, các trang web uy tín.

Ví dụ, trong bảng chỉ số tài chính của FPT, bạn có thể tính được biên lợi nhuận ròng quý 1/2023 của cổ phiếu là khoảng 15.49% và các chỉ số tài chính khác.

Đọc thêm: Doanh số là gì? Phân biệt doanh số và doanh thu cực dễ hiểu

3. Biên lợi nhuận ròng bao nhiêu là tốt và phụ thuộc vào những yếu tố nào?

Mỗi ngành nghề kinh doanh khác nhau sẽ có mức độ biên lợi nhuận khác nhau nên biên độ lợi nhuận tốt hay không còn tùy vào lĩnh vực kinh doanh của công ty đó. Cụ thể, trong lĩnh vực đầu tư chứng khoán, các công ty được niêm yết xem là đại diện bình quân của nền kinh tế chung. Theo đó, tỉ suất lợi nhuận trung bình thường nằm trong khoảng 11-12% mỗi năm.

Khi có lợi nhuận cao, doanh nghiệp sẽ thu hút đầu tư mạnh mẽ về nguồn vốn. Tuy nhiên, việc đổ quá nhiều vốn vào một doanh nghiệp có thể làm giảm lợi nhuận. Điều này dẫn đến kết quả các nhà đầu tư trên thị trường thường có mức lợi nhuận trung bình khoảng 12% mỗi năm. Nếu mức lợi nhuận của một công ty đạt trên 20% mỗi năm, đó được xem là một mức lợi nhuận cao hơn so với mức chung của nền kinh tế. Nếu một công ty đạt mức lợi nhuận này, hiệu suất tài chính được đánh giá tốt, có khả năng tạo ra lợi nhuận lớn hơn so với các đơn vị khác trong cùng ngành hoặc lĩnh vực, thị trường chung.

Ngoài tỉ suất lợi nhuận, lợi nhuận tuyệt đối là yếu tố quan trọng khác trong hoạt động kinh doanh không thể bỏ qua. Thực tế cho thấy rằng, tỷ suất lợi nhuận có thể cao trong một ngành nhưng quy mô nhỏ, khó để phát triển quy mô. Ví dụ, ngành kinh doanh bán hủ tiếu hay bán rau quả có thể mang lại tỷ suất lợi cao, nhưng quy mô của hoạt động khó để mở rộng.

Tương tự, trong lĩnh vực đầu tư, việc đạt được 20% lợi nhuận mỗi năm cho 100 triệu đồng khác với việc kiếm được 20% lợi nhuận cho 10 tỷ đồng hoặc 100 tỷ đồng. Nếu doanh nghiệp kiếm được 20% lợi nhuận hàng năm từ số vốn 1 tỷ đồng trở lên, thì doanh nghiệp phát triển rất hiệu quả và khả năng sinh lời được đánh giá cao trong thị trường.

Biên lợi nhuận ròng phụ thuộc vào những yếu tố nào

Do đó, để đánh giá tính hợp lý và hiệu quả của biên lợi nhuận từ hoạt động kinh doanh của mình, bạn có thể xem xét các yếu tố như lãi suất huy động vốn từ ngân hàng hiện tại. Lãi suất này thấp hơn biên lợi nhuận của doanh nghiệp thì có thể doanh nghiệp đang tạo ra lợi nhuận tốt và ngược lại.

Biên lợi nhuận ròng được xác định bởi 2 thành phần chính là lợi nhuận sau thuế và doanh thu thuần. Trong việc đánh giá chỉ số này, có ba yếu tố chính có ảnh hưởng: thuế doanh nghiệp, chi phí hoạt động, giá đầu vào.

- Chi phí hoạt động: Chi phí hoạt động càng cao, lợi nhuận thu được càng giảm. Vậy nên, các doanh nghiệp cần tối ưu chi phí hoạt động (cải thiện quy trình sản xuất, giảm chi phí vận hành,...) của mình để đạt được biên lợi nhuận lớn hơn.

- Giá thành đầu vào: Giá đầu vào cao thì khó thu lợi nhuận thu cao. Doanh nghiệp có thể tham khảo các nhà cung cấp, cơ sở sản xuất khác nhau để tìm giá cả và chất lượng tốt nhất. Mục đích cuối cùng là giảm chi phí sản xuất và tăng biên lợi nhuận.

- Thuế doanh nghiệp: Đây là một khoản phí cố định không thể tối ưu. Đóng thuế là trách nhiệm và nghĩa vụ pháp lý của mỗi cá nhân, mỗi doanh nghiệp. Tuy nhiên, chúng ta cần phải hiểu rõ quy định thuế và áp dụng phương pháp kế toán phù hợp để tránh các rủi ro liên quan đến việc không tuân thủ thuế.

Các lĩnh vực có tỷ suất lợi nhuận cao thường là các ngành dịch vụ. Dịch vụ thường sở hữu ít tài sản liên quan đến sản xuất, chẳng hạn như lắp ráp dây chuyền sản xuất. Ví dụ, công ty phần mềm hoặc công ty phát triển trò chơi có thể đầu tư số vốn ban đầu lớn để phát triển một ứng dụng hoặc trò chơi cụ thể. Sau đó, các công ty này có thể kiếm một khoản lợi nhuận lớn bằng cách bán hàng triệu bản sao với rất ít chi phí bổ sung.

Các doanh nghiệp hoạt động về lĩnh vực vận tải có thể phải đối mặt với biến động giá nhiên liệu xăng dầu, chi phí bảo dưỡng phương tiện và cả việc quản lý tài xê, nhân viên xe. Do đó, tỷ suất lợi nhuận trong lĩnh vực này thường thấp hơn so với các lĩnh vực khác. Lĩnh vực ô tô cũng có tỷ suất lợi nhuận thấp do sự không chắc chắn về nhu cầu tiêu dùng, cạnh tranh khốc liệt và chi phí hoạt động cao khi duy trì mạng lưới đại lý và đội ngũ hậu cần hàng ngày.

Ngoài ra, bạn cần lưu ý biên lợi nhuận ròng có thể bị ảnh hưởng bởi các yếu tố chỉ xảy ra một lần. Cụ thể, bán một tài sản sẽ làm tăng lợi nhuận tạm thời. Tỷ suất lợi nhuận ròng không ảnh hưởng doanh thu, quản lý chi phí sản xuất của doanh nghiệp. Vậy nên khi phân tích kết quả kinh doanh của công ty, chúng ta cần xem xét cả tỷ suất lợi nhuận gộp và tỷ suất lợi nhuận hoạt động để đưa ra đánh giá chính xác hơn.

Tham khảo: ROI - Return On Investment là gì? 5 điều bạn phải biết về ROI

4. Những lưu ý khi sử dụng chỉ số biên lợi nhuận ròng

Đầu tiên, việc chỉ nhìn vào biên lợi nhuận ròng mà không xem xét các yếu tố khác thì chưa đánh giá được đúng tình hình tài chính của doanh nghiệp. Bạn phải xem xét biên lợi nhuận ròng trong bối cảnh dài hạn, để hiểu được xu hướng và ổn định của doanh nghiệp.

Đánh giá chỉ dựa trên biên lợi nhuận ròng một cách cô đọng có thể gây ra rủi ro, hiểu lầm không đáng có. Điều này đặc biệt quan trọng khi doanh nghiệp đạt đến đỉnh của chu kỳ kinh doanh. Trong giai đoạn này, doanh nghiệp thường thể hiện các chỉ số tài chính cao, biên lợi nhuận ròng hiệu quả.

Tuy nhiên, đỉnh chu kỳ kinh doanh không kéo dài mãi và doanh nghiệp có thể suy giảm, gặp khó khăn trong việc duy trì biên lợi nhuận cao, ảnh hưởng đến giá trị cổ phiếu.

Vì vậy, để tránh "đu đỉnh" cổ phiếu, bạn cần cân nhắc tỷ suất sinh lời, lưu chuyển tiền mặt, tỷ lệ nợ vay, xu hướng tài chính,.. để hiểu rõ hơn về sức khỏe và khả năng tăng trưởng của doanh nghiệp.

Lưu ý sử dụng chỉ số biên lợi nhuận ròng

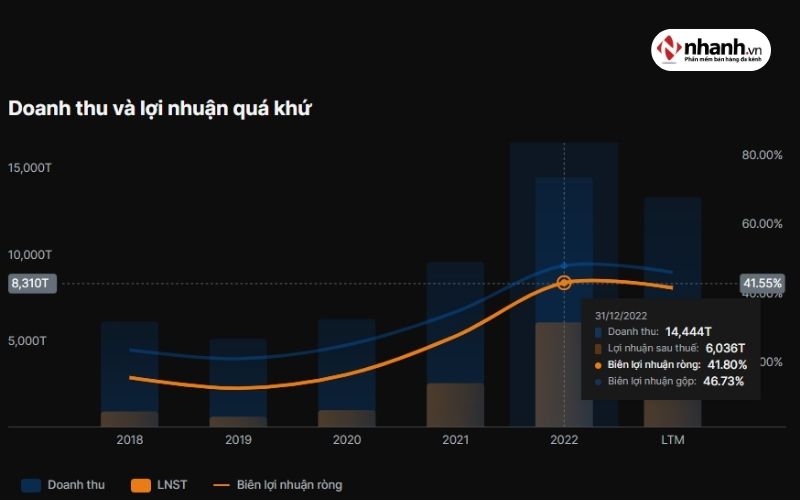

Ví dụ biên lợi nhuận ròng của Công ty Cổ phần Tập đoàn Hóa chất Đức Giang đang tăng cao khá tốt lên gần 42% vào năm 2022. Thời điểm này trên thị trường do giá phốt pho lên cao, nên biên lợi luận ròng răng. Và giá thị trường không phải yếu tố giúp tăng biên lợi nhuận trong dài hạn.

Nếu bạn mua cổ phiếu của Công ty Cổ phần Tập đoàn Hóa chất Đức Giang trong năm 2022, bạn có thể chịu lỗ nặng trong năm 2023 khi giá phốt pho đột ngột giảm hoặc nhu cầu tiêu thụ chậm lại. Vậy nên, khi sử dụng chỉ số Net Margin, chúng ta cần tìm hiểu kỹ nguyên nhân và khả năng duy trì, phương pháp phát triển hoặc cải thiện trong tương lai của doanh nghiệp.

Thứ hai, bạn nên kết hợp sử dụng biên lợi nhuận ròng với các chỉ số khác nhằm có cái nhìn tổng quan về hoạt động kinh doanh của doanh nghiệp và đưa ra quyết định phù hợp. Khi kết hợp các chỉ số, bạn có thể xem xét các yếu tố sau:

- Tốc độ tăng trưởng doanh thu: Đánh giá khả năng tăng trưởng của doanh nghiệp qua việc xem xét sự thay đổi doanh thu theo thời gian. Tốc độ tăng trưởng ổn định là dấu hiệu tốt của doanh nghiệp.

- Chỉ số ROE (Return on Equity): Đo lường hiệu suất sinh lợi vốn chủ sở hữu của doanh nghiệp. Chỉ số Return on Equity thể hiện doanh nghiệp đang sử dụng vốn chủ sở hữu một cách hiệu quả để hoạt động sinh ra lợi nhuận.

- Biên lợi nhuận gộp: Đánh giá hiệu quả của quá trình sản xuất và kinh doanh bằng cách so sánh lợi nhuận gộp của doanh nghiệp với doanh thu. Biên lợi nhuận gộp cao nghĩa là doanh nghiệp có khả năng kiểm soát chi phí tốt nhằm tăng cường hiệu quả sản xuất, hoạt động kinh doanh.

Xem thêm:

Hướng dẫn chi tiết cách làm marketing 4P hiệu quả nhất

Cách tính lợi nhuận chính xác cho chủ shop tránh "thất lạc" tiền

Đôi khi, một mức biên lợi nhuận ròng cao không đảm bảo rằng doanh nghiệp sẽ tạo ra lợi nhuận bền vững. Một số doanh nghiệp có biên lợi nhuận ròng cao nhưng khả năng tăng trưởng hạn chế. Vì vậy, khi đánh giá doanh nghiệp, bạn nên kết hợp đúng các chỉ số cơ bản để kết luận toàn diện về hoạt động và hiệu quả của doanh nghiệp.

Trên đây là bài viết chia sẻ cụ thể về Biên lợi nhuận ròng (Net profit margin): Cách tính và ý nghĩa. để Để có cái nhìn toàn diện và chính xác về tình hình tài chính, chúng ta cần xem xét biên lợi nhuận ròng trong bối cảnh dài hạn, phân tích các yếu tố gây biến động, các chỉ số tài chính và so sánh với ngành và đối thủ cạnh tranh rồi hãy đi đến kết luận.

Mong rằng những thông tin mà Nhanh.vn giới thiệu sẽ giúp bạn giải đáp thắc mắc. Chúc các bạn kinh doanh thành công. Cảm ơn các bạn đã đọc!

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png?v=1673196853)