Cục Thuế đã có văn bản tuyên truyền về toàn bộ chính sách thuế mới với hộ kinh doanh và cá nhân kinh doanh.

Đế hộ kinh doanh, cá nhân kinh doanh hiệu đúng, đầy đủ về quyền, nghĩa vụ về thuế, giảm tâm lý e ngại, sợ sai và tự tin trong việc chuyển đổi sang phương thức kê khai, từng bước nâng cao ý thức tuân thủ pháp luật thuế, Cục Thuế ban hành kế hoạch tuyên truyền, phổ biến chính sách thuế và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh.

Tải về một số nội dung tại Tài liệu tuyên truyền chính sách thuế và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh ban hành kèm theo Thông báo 85/TB-CT ngày 29/01/2026 TẠI ĐÂY

- Mức doanh thu 500 triệu đồng/ năm - Nguyên tắc cơ bản

- Doanh thu từ 500 triệu đồng/năm trở xuống

- Hộ kinh doanh, cá nhân kinh doanh:

- Không phải nộp thuế giá trị gia tăng (GTGT);

- Không phải nộp thuế thu nhập cá nhân (TNCN);

- Có trách nhiệm thông báo doanh thu thực tế cho cơ quan thuế theo quy

Lưu ý: Không phải nộp thuế không đồng nghĩa với việc không thực hiện thủ tục thuế.

Doanh thu trên 500 triệu đồng/năm

Hộ kinh doanh, cá nhân kinh doanh:

- Phải nộp thuế GTGT;

- Phải nộp thuế TNCN;

- Thực hiện kê khai, nộp thuế theo tháng hoặc theo quý theo quy định.

| Mức doanh thu | Thuế GTGT | Thuế TNCN |

| Trên 500 triệu đồng đến 3 tỷ đồng | Tỷ lệ % x Doanh thu | Lựa chọn: - Thuế suất x Doanh thu tính thuế (là phần vượt trên 500tr) Hoặc: - Thuế suất 15% x Thu nhập tính thuế (= Doanh thu - chi phí) |

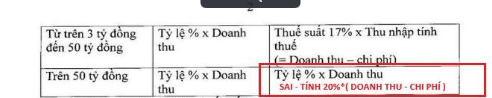

| Từ trên 3 tỷ đồng đến 50 tỷ đồng | Tỷ lệ % x Doanh thu | Thuế suất 17% x Thu nhập tính thuế (= Doanh thu – chi phí) |

| Trên 50 tỷ đồng | Tỷ lệ % x Doanh thu |

Lưu ý: Mục Thuế TNCN của mức doanh thu trên 50 tỷ đồng đang bị sai so với luật thuế TNCN là: 20% * (Doanh thu - Chi phí)

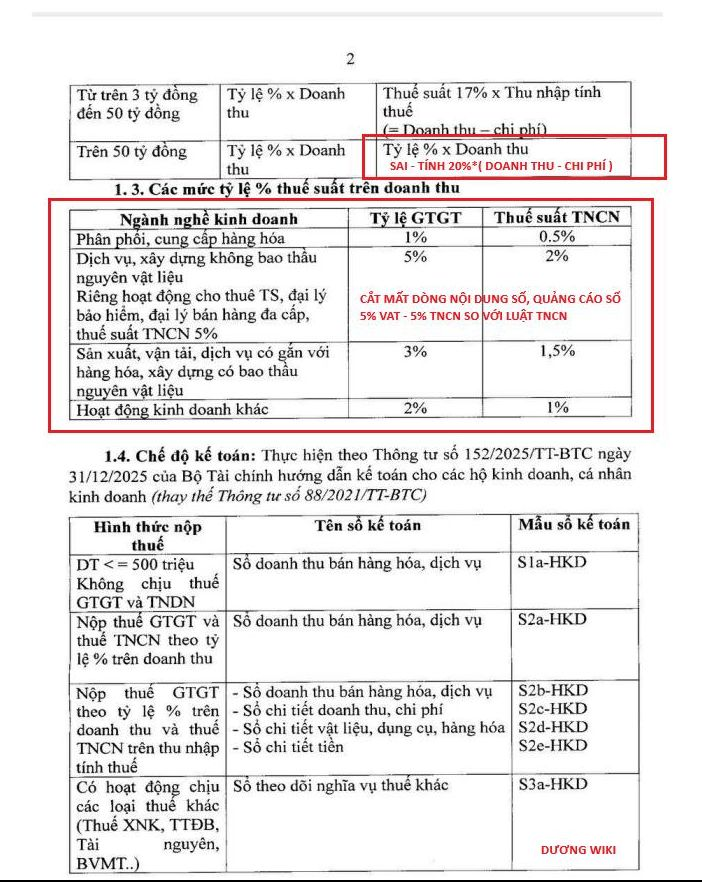

- Các mức tỷ lệ % thuế suất trên doanh thu

| Ngành nghề kinh doanh | Tỷ lệ GTGT | Thuế suất TNCN |

| Phân phối, cung cấp hàng hóa | 1% | 0.5% |

Dịch vụ, xây dựng không bao thầu nguyên vật liệu Riêng hoạt động cho thuê TS, đại lý bảo hiểm, đại lý bán hàng đa cấp, thuế suất TNCN 5% | 5% | 2% |

| Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu | 3% | 1,5% |

| Hoạt động kinh doanh khác | 2% | 1% |

Lưu ý: Nội dung trong Thông báo 85/TB-CT hiện đang thiếu mục nội dụng số, quảng cáo số 5% VAT - 5% TNCN so với Luật TNCN

- Chế độ kế toán: Thực hiện theo Thông tư 152/2025/TT-BTC hướng dẫn kế toán cho các hộ kinh doanh, cá nhân kinh doanh (thay thế Thông tư 88/2021/TT-BTС)

| Hình thức nộp thuế | Tên số kế toán | Mẫu số kế toán |

DT<= 500 triệu Không chịu thuế GTGT và TNDN | Sổ doanh thu bán hàng hóa, dịch vụ | S1a-HKD |

| Nộp thuế GTGT và thuế TNCN theo tỷ lệ % trên doanh thu | Số doanh thu bán hàng hóa, dịch vụ | S2a-HKD |

| Nộp thu GTGT theo tỷ lệ % trên doanh thu và thuế TNCN trên thu nhập tính thuế | - Sổ doanh thu bán hàng hóa, dịch vụ - Sổ chi tiết doanh thu, chi phí - Sổ chi tiết vật liệu, dụng cụ, hàng hóa - Sổ chi tiết tiền | S2b-HKD S2c-HKD S2d-HKD S2e-HKD |

| Có hoạt động chịu các loại thuế khác (Thuế XNK, TTĐB, Tài nguyên, BVMT..) | Sổ theo dõi nghĩa vụ thuế khác | S3a-HKD |

Hộ kinh doanh, cá nhân kinh doanh nhiều ngành nghề, nhiều địa điểm - tính thuế ra sao?

- Được lựa chọn một (01) ngành, nghề hoặc một (01) địa điểm kinh doanh để áp dụng mức trừ 500 triệu đồng trước khi tính thuế thu nhập cá nhân theo phương án có lợi nhất.

- Nếu chưa trừ đủ 500 triệu đồng được tiếp tục lựa chọn thêm ngành, nghề, địa điểm kinh doanh khác để tiếp tục được trừ cho đến khi đủ 500 triệu đồng.

Tính thuế đối với hộ, cá nhân kinh doanh cho thuê bất động sản.

- Thuế GTGT = Doanh thu x 5%

- Thuế TNCN = (Doanh thu - 500 triệu đồng) x 5%.

- Nếu chưa trừ đủ được lựa chọn các hợp đồng cho thuê bất động sản khác để được trừ tiếp cho đến khi trừ đủ 500 triệu đồng.

- Có nhiều hợp đồng thuê → được chọn hợp đồng để trừ 500 triệu đồng.

- Nếu bên thuê khai thay, nộp thay thuế → phải quy định rõ trong hợp đồng.

Xem thêm nội dung khác tại Tài liệu tuyên truyền chính sách thuế và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh ban hành kèm theo Thông báo 85/TB-CT ngày 29/01/2026.

- Các thông tin giải đáp và tư vấn ở trên được chúng tôi cung cấp cho khách hàng của Nhanh.vn. Nếu quý khách có bất kỳ câu hỏi nào hay cần hỗ trợ, vui lòng liên hệ qua email: contact@nhanh.vn

- Nội dung bài viết này chỉ nhằm mục đích tham khảo thông tin;

- Xin lưu ý các điều khoản được đề cập có thể đã hết hiệu lực tại thời điểm bạn đang đọc.

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png?v=1673196853)