Thông tư 152 được ban hành nhằm thống nhất và làm rõ chế độ kế toán dành cho hộ kinh doanh, cá nhân kinh doanh theo hướng minh bạch, dễ kiểm soát. Hiểu đúng nội dung thông tư 152/2025/TT-BTC là cơ sở để tổ chức ghi chép, quản lý sổ sách kế toán đúng quy định và phù hợp thực tiễn kinh doanh.

- 1. TOÀN VĂN Thông tư 152/2025/TT-BTC hướng dẫn chế độ kế toán của hộ kinh doanh, cá nhân kinh doanh ra sao?

- 2. Chi tiết sổ sách kế toán hộ kinh doanh theo Thông tư số 152/2025/TT-BTC

- 2.1. Trường hợp HKD không chịu thuế GTGT, không phải nộp thuế TNCN

- 2.2. Trường hợp HKD nộp thuế GTGT và TNCN theo tỷ lệ % trên doanh thu

- 2.3. Trường hợp HKD nộp thuế GTGT theo tỷ lệ % trên doanh thu và thuế TNCN trên thu nhập tính thuế

- 3. Mức phạt chậm đăng ký thuế hộ kinh doanh năm 2026 bao nhiêu?

- 4. Hộ kinh doanh, cá nhân kinh doanh có được tự xác định doanh thu nộp thuế từ 01/01/2026 không?

1. TOÀN VĂN Thông tư 152/2025/TT-BTC hướng dẫn chế độ kế toán của hộ kinh doanh, cá nhân kinh doanh ra sao?

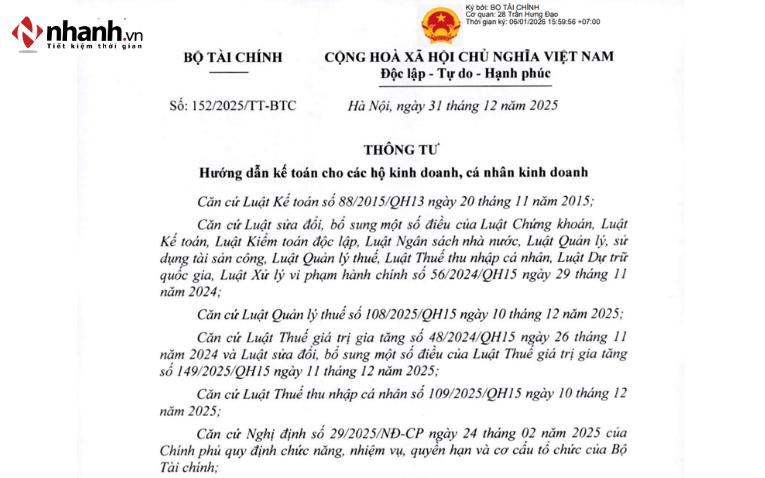

Ngày 31/12/2025, Bộ Tài chính đã ban hành Thông tư số 152/2025/TT-BTC, quy định và hướng dẫn chế độ kế toán áp dụng đối với hộ kinh doanh và cá nhân kinh doanh.

Thông tư số 152/2025/TT-BTC chính thức có hiệu lực từ ngày 01/01/2026, thay thế Thông tư 88/TT-BTC và quy định, hướng dẫn mới về việc ghi sổ kế toán, chế độ kế toán áp dụng cho hộ kinh doanh và cá nhân kinh doanh.

Thông tư số 88/2021/TT-BTC ngày 11/10/2021 của Bộ trưởng Bộ Tài chính hướng dẫn chế độ kế toán áp dụng cho hộ kinh doanh, cá nhân kinh doanh sẽ hết hiệu lực kể từ ngày Thông tư 152/2025/TT-BTC chính thức có hiệu lực thi hành.

| Nội dung | Thông tin |

|---|---|

| Loại văn bản | Thông tư |

| Số, ký hiệu | 152/2025/TT-BTC |

| Tổ chức ban hành | Bộ Tài chính |

| Ngày ban hành | 31/12/2025 |

| Ngày có hiệu lực thi hành | 01/01/2026 |

| Văn bản bị thay thế | Thông tư số 88/2021/TT-BTC |

| Trích yếu | Hướng dẫn việc ghi sổ kế toán của hộ kinh doanh, cá nhân kinh doanh |

Xem chi tiết tại Thông tư 152/2025/TT-BTC hướng dẫn chế độ kế toán của hộ kinh doanh, cá nhân kinh doanh tại đây

2. Chi tiết sổ sách kế toán hộ kinh doanh theo Thông tư số 152/2025/TT-BTC

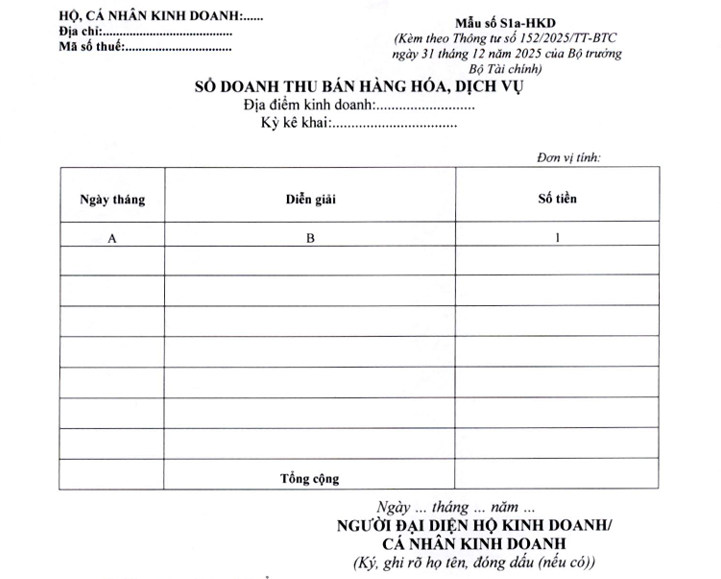

2.1. Trường hợp HKD không chịu thuế GTGT, không phải nộp thuế TNCN

- Đối tượng áp dụng: Hộ kinh doanh có doanh thu dưới 500 triệu đồng/năm.

- Sổ kế toán sử dụng: Sổ doanh thu bán hàng hóa, dịch vụ (Mẫu S1a-HKD).

- Mục đích: Ghi nhận đầy đủ doanh thu phát sinh nhằm phục vụ công tác theo dõi và làm căn cứ xác định việc có vượt ngưỡng doanh thu chịu thuế theo quy định hay không.

- Nguyên tắc ghi sổ: Sổ kế toán được lập với các cột thông tin cơ bản như số thứ tự, ngày tháng, diễn giải nội dung bán hàng và số tiền. Việc ghi chép thực hiện theo trình tự thời gian, đảm bảo phản ánh đầy đủ, chính xác các giao dịch bán hàng phát sinh.

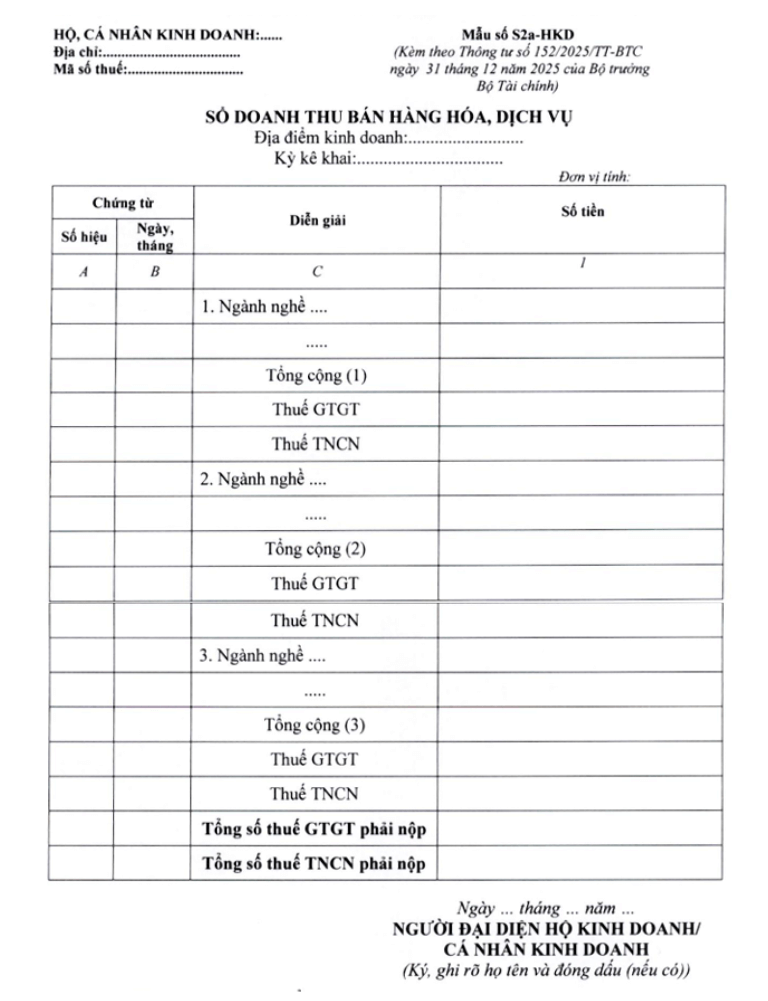

2.2. Trường hợp HKD nộp thuế GTGT và TNCN theo tỷ lệ % trên doanh thu

- Đối tượng áp dụng: Hộ kinh doanh có doanh thu hằng năm từ 500 triệu đồng đến 3 tỷ đồng, lựa chọn phương pháp nộp thuế TNCN theo tỷ lệ (%) trên doanh thu.

- Chứng từ kế toán:

- Hóa đơn theo quy định;

- Các chứng từ khác dùng để xác định doanh thu theo pháp luật thuế.

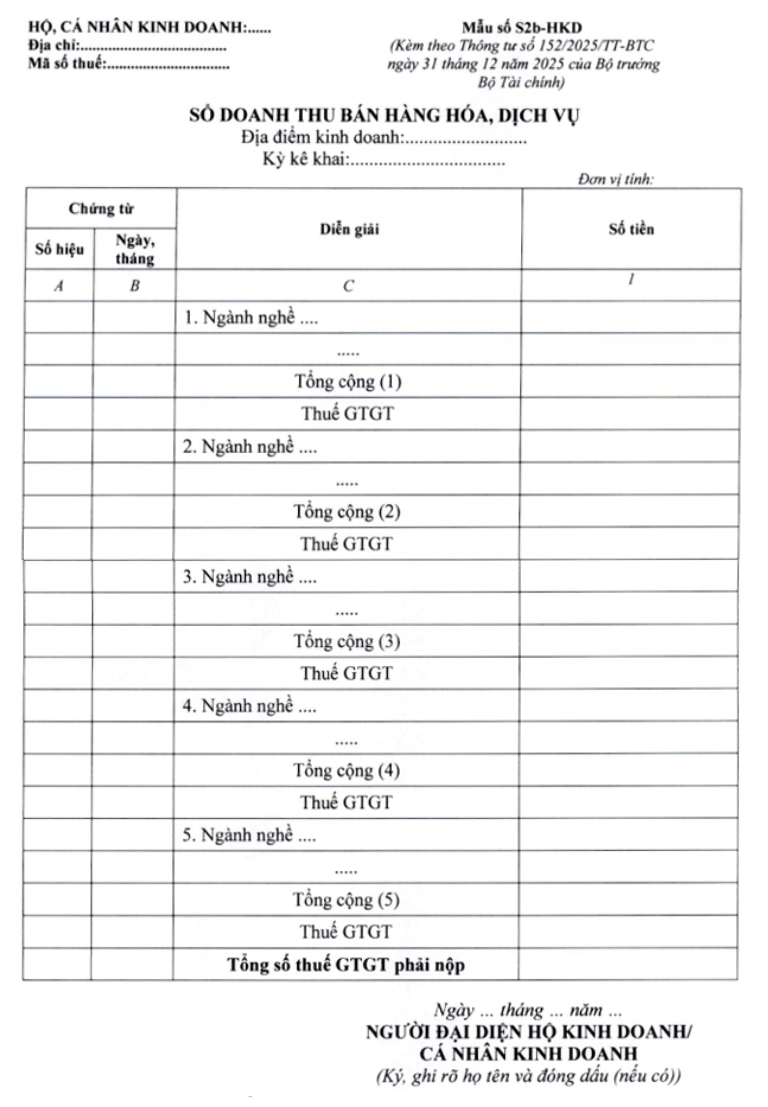

- Sổ kế toán sử dụng: Sổ doanh thu bán hàng hóa, dịch vụ (Mẫu S2a-HKD).

- Nguyên tắc ghi sổ kế toán:

- Doanh thu được ghi chép theo từng nhóm ngành, nghề có cùng tỷ lệ thuế;

- Căn cứ doanh thu đã ghi nhận để xác định:

- Thuế GTGT phải nộp;

- Thuế TNCN phải nộp.

2.3. Trường hợp HKD nộp thuế GTGT theo tỷ lệ % trên doanh thu và thuế TNCN trên thu nhập tính thuế

Việc ghi sổ kế toán theo Thông tư 152 chỉ thực sự hiệu quả khi hộ kinh doanh có dữ liệu doanh thu và hóa đơn đầy đủ, nhất quán. Phần mềm quản lý bán hàng tích hợp hóa đơn điện tử từ Nhanh.vn giúp hộ kinh doanh:

- Xuất hóa đơn điện tử đúng quy định

- Ghi nhận doanh thu tập trung, dễ đối soát

- Tạo nền tảng dữ liệu để ghi sổ kế toán theo Thông tư 152

3. Mức phạt chậm đăng ký thuế hộ kinh doanh năm 2026 bao nhiêu?

Theo quy định tại Điều 10 Nghị định số 125/2020/NĐ-CP, được sửa đổi, bổ sung bởi khoản 8 Điều 1 Nghị định số 310/2025/NĐ-CP, mức xử phạt đối với hành vi chậm đăng ký thuế của hộ kinh doanh áp dụng trong năm 2026 được quy định như sau:

- Hộ kinh doanh chậm đăng ký thuế sẽ bị xử phạt theo số ngày chậm, mức phạt tăng dần từ cảnh cáo đến phạt tiền tối đa 10.000.000 đồng.

- Trường hợp chậm từ 01-10 ngày và có tình tiết giảm nhẹ thì chỉ bị cảnh cáo.

- Từ 01-30 ngày: phạt tiền 1-2 triệu đồng (nếu không thuộc diện cảnh cáo).

- Từ 31-90 ngày: phạt tiền 3-6 triệu đồng.

- Từ 91 ngày trở lên: phạt tiền 6-10 triệu đồng.

- Tình tiết giảm nhẹ là căn cứ quan trọng để xem xét giảm mức phạt hoặc áp dụng hình thức cảnh cáo, bao gồm: tự nguyện khắc phục hậu quả, thành khẩn khai báo, hoàn cảnh khó khăn, bị ép buộc, hạn chế khả năng nhận thức, hoặc các trường hợp đặc biệt khác theo quy định của Chính phủ.

- Chậm đăng ký thuế từ 01 ngày đến 10 ngày và có tình tiết giảm nhẹ: Phạt cảnh cáo.

- Chậm đăng ký thuế từ 01 ngày đến 30 ngày: Phạt tiền từ 1.000.000 đồng đến 2.000.000 đồng, trừ trường hợp trên

- Chậm đăng ký thuế từ 31 ngày đến 90 ngày: Phạt tiền từ 3.000.000 đồng đến 6.000.000 đồng.

- Chậm đăng ký thuế từ 91 ngày trở lên: Phạt tiền từ 6.000.000 đồng đến 10.000.000 đồng.

Trong đó: Những tình tiết sau đây là tình tiết giảm nhẹ (theo Điều 8 Luật Xử lý vi phạm hành chính 2012):

- Người vi phạm hành chính đã có hành vi ngăn chặn, làm giảm bớt hậu quả của vi phạm hoặc tự nguyện khắc phục hậu quả, bồi thường thiệt hại;

- Người vi phạm hành chính đã tự nguyện khai báo, thành thật hối lỗi; tích cực giúp đỡ cơ quan chức năng phát hiện vi phạm hành chính, xử lý vi phạm hành chính;

- Vi phạm hành chính trong tình trạng bị kích động về tinh thần do hành vi trái pháp luật của người khác gây ra; vượt quá giới hạn phòng vệ chính đáng; vượt quá yêu cầu của tình thế cấp thiết;

- Vi phạm hành chính do bị ép buộc hoặc bị lệ thuộc về vật chất hoặc tinh thần;

- Người vi phạm hành chính là phụ nữ mang thai, người già yếu, người có bệnh hoặc khuyết tật làm hạn chế khả năng nhận thức hoặc khả năng điều khiển hành vi của mình;

- Vi phạm hành chính vì hoàn cảnh đặc biệt khó khăn mà không do mình gây ra;

- Vi phạm hành chính do trình độ lạc hậu;

- Những tình tiết giảm nhẹ khác do Chính phủ quy định.

4. Hộ kinh doanh, cá nhân kinh doanh có được tự xác định doanh thu nộp thuế từ 01/01/2026 không?

Theo quy định tại Điều 13 Luật Quản lý thuế năm 2025, kể từ ngày 01/01/2026, hộ kinh doanh và cá nhân kinh doanh được quyền tự xác định doanh thu làm căn cứ kê khai, nộp thuế. Nội dung cụ thể như sau:

(1) Đối với thuế giá trị gia tăng, thuế thu nhập cá nhân:

- Trường hợp hộ kinh doanh, cá nhân kinh doanh tự xác định có mức doanh thu hằng năm từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng không chịu thuế, đối tượng không phải nộp thuế theo quy định của pháp luật về thuế giá trị gia tăng, thuế thu nhập cá nhân, hộ kinh doanh, cá nhân kinh doanh thông báo doanh thu thực tế phát sinh trong năm với cơ quan thuế;

- Trường hợp hộ kinh doanh, cá nhân kinh doanh xác định có mức doanh thu hằng năm từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng chịu thuế, đối tượng phải nộp thuế theo quy định của pháp luật về thuế, hộ kinh doanh, cá nhân kinh doanh tự xác định số thuế giá trị gia tăng, thuế thu nhập cá nhân phải nộp theo quy định của pháp luật về thuế giá trị gia tăng, thuế thu nhập cá nhân.

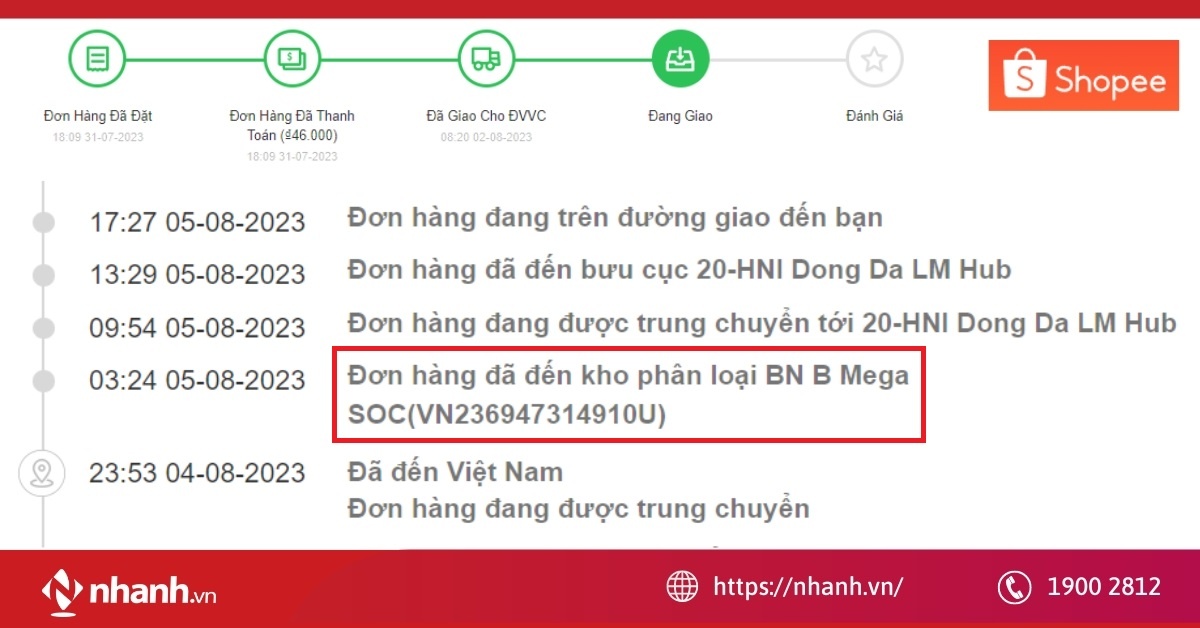

Trường hợp hộ kinh doanh, cá nhân kinh doanh sử dụng hóa đơn điện tử, hoá đơn điện tử khởi tạo từ máy tính tiền có kết nối dữ liệu với cơ quan thuế, Hệ thống thông tin quản lý thuế tự động tạo lập tờ khai thuế để hỗ trợ hộ kinh doanh, cá nhân kinh doanh trong việc khai thuế và tính thuế trên cơ sở dữ liệu hóa đơn điện tử, cơ sở dữ liệu quản lý thuế và các nguồn cơ sở dữ liệu khác mà cơ quan thuế có được từ cơ quan nhà nước khác, tổ chức, cá nhân cung cấp.

(2) Đối với các loại thuế khác và khoản thu khác:

Hộ kinh doanh, cá nhân kinh doanh tự xác định số thuế, khoản thu khác phải nộp theo quy định của pháp luật về thuế, quy định khác của pháp luật có liên quan.

Lưu ý: Đối với hộ kinh doanh, cá nhân kinh doanh có hoạt động kinh doanh trên nền tảng thương mại điện tử, nền tảng số khác:

- Trường hợp có hoạt động kinh doanh trên nền tảng thương mại điện tử, nền tảng số khác có chức năng đặt hàng trực tuyến và chức năng thanh toán, chủ quản nền tảng thương mại điện tử, nền tảng số khác (trong nước hoặc nước ngoài) có trách nhiệm khấu trừ, khai thay và nộp thay số thuế đã khấu trừ của hộ kinh doanh, cá nhân kinh doanh;

- Trường hợp có hoạt động kinh doanh trên nền tảng thương mại điện tử, nền tảng số khác không có chức năng đặt hàng trực tuyến và chức năng thanh toán, hộ kinh doanh, cá nhân kinh doanh trực tiếp khai thuế, tính thuế và nộp thuế theo quy định.

- Các thông tin giải đáp và tư vấn ở trên được chúng tôi cung cấp cho khách hàng của Nhanh.vn. Nếu quý khách có bất kỳ câu hỏi nào hay cần hỗ trợ, vui lòng liên hệ qua email: contact@nhanh.vn

- Nội dung bài viết này chỉ nhằm mục đích tham khảo thông tin;

- Xin lưu ý các điều khoản được đề cập có thể đã hết hiệu lực tại thời điểm bạn đang đọc.

![Hướng dẫn cách tính thuế nhập khẩu mới nhất [Chi Tiết 2026]](https://pos.nvncdn.com/4e732c-26/art/cach-tinh-thue-nhap-khau-1-.png?v=1770708795)

![[MỚI NHẤT] Gửi hàng qua Bưu Điện 1kg mất bao nhiêu tiền?](https://pos.nvncdn.com/4e732c-26/art/20181229_TMGL0yqkH3GPE6qbLOGx9Ds0.png?v=1673196853)